Prima Dati sull’inflazione USA per settembre Giovedì, è chiaro che lo sviluppo degli eventi nel Regno Unito sta definendo gran parte dell’agenda del mercato finanziario. Sullo sfondo, ovviamente, le turbolenze finanziarie presentate dall’ormai famoso “mini-budget” introdotto tempo fa dal nuovo governo britannico. Il bilancio, che contiene molte misure fiscali non finanziate, compresi i tagli alle tasse, ha visto un forte calo della fiducia nella capacità del governo di affrontare le sfide economiche della Gran Bretagna.

Paese Già alle prese con un deficit delle finanze pubbliche dello stato, un debito pubblico elevato e un deficit quasi enorme nel commercio estero. E, naturalmente, l’alto tasso di inflazione è stato del 9,9% ad agosto. Inoltre, il Regno Unito è stato il Paese del mondo occidentale che ha subito la più profonda recessione economica in connessione con la crisi del Covid.

Quindi il “mini budget” Ha creato un certo panico finanziario che ha portato a un forte aumento dei tassi di interesse di mercato e a un forte calo della sterlina, che sembrava essere sulla via della parità storica rispetto al dollaro USA. L’aumento dei tassi di interesse, a sua volta, ha avuto pesanti ripercussioni sugli istituti di credito ipotecario e, soprattutto, sui fondi pensione, che hanno avuto difficoltà a far fronte ai propri impegni finanziari. Il rischio era così grande che, quasi in preda al panico, avrebbero iniziato a vendere le obbligazioni. Il che creerebbe una maggiore pressione al rialzo sui tassi di interesse.

Il Qui la BoE è stata costretta a intervenire e la banca ha annunciato massicci acquisti (quasi illimitati) di titoli di stato lunghi per calmare i movimenti del mercato. La misura ha avuto un impatto positivo tangibile sotto forma di un rafforzamento della sterlina e di un calo dei tassi di interesse di mercato. Noi di Placera lo interpretiamo anche nel senso che le azioni della Banca d’Inghilterra non solo hanno avuto un impatto sul mercato del Regno Unito, ma hanno anche avuto ricadute positive in gran parte del mondo finanziario. Si arriva al punto di dire che la maggior parte degli sviluppi positivi del mercato azionario di inizio ottobre sono da attribuire all’azione aggressiva della BoE.

questo è Tuttavia, il programma di supporto è stato concepito fin dall’inizio come misura a breve termine e il piano era sempre che gli acquisti di supporto si sarebbero conclusi venerdì e la BoE sarebbe poi tornata a stringere. Tra le altre cose, hanno annunciato forti aumenti dei tassi nel loro prossimo annuncio di politica monetaria il 3 novembre.

cosi quando Martedì il governatore della Banca centrale Andrew Bailey in un discorso ha esortato i fondi pensione a riorganizzare i loro portafogli entro venerdì e le turbolenze finanziarie stanno guadagnando nuovo slancio. La sterlina è scesa di nuovo e i tassi di interesse sono aumentati. Anche se non è stato affatto lo stesso dramma di “Small Budget”. Mercoledì mattina sono emerse anche voci secondo cui la Banca d’Inghilterra avrebbe esteso il suo programma di acquisto di obbligazioni, provocando ancora una volta il rafforzamento della sterlina e il calo dei tassi di interesse di mercato.

Attualmente Rilasciato dalla Banca d’Inghilterra e confermato che gli acquisti di obbligazioni scadranno venerdì come previsto. Tuttavia, molti osservatori sono in qualche modo convinti che la Banca d’Inghilterra ridurrà e allungherà il periodo di acquisto di obbligazioni se le turbolenze finanziarie si ripresenteranno. Inoltre, è la chiamata che hanno ricevuto dai fondi pensione che affermano di aver bisogno di più tempo per mettere in ordine i loro portafogli. Il fatto che la BoE abbia nel frattempo avvertito che le famiglie britanniche stanno affrontando le sfide più difficili dalla crisi finanziaria del 2008 rischia anche di smorzare le aspettative che la Banca sia pronta a intraprendere ulteriori azioni per arginare l’aumento dei tassi di interesse.

Così Seguirà una continuazione e vedremo cosa accadrà sui mercati finanziari venerdì.

per me Noi di Placera seguiamo con il massimo interesse quanto sta accadendo in Gran Bretagna, in parte perché incide sull’evoluzione dei mercati finanziari in generale, in parte perché ci chiediamo quali altri potenziali centri di crisi rischiano di emergere ora che la politica monetaria continua a stringere.

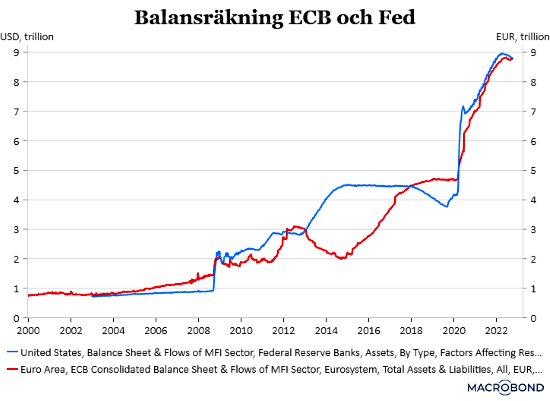

per me La maggior parte delle banche centrali ha già iniziato o indicato che, oltre agli aumenti dei tassi, dovrebbero anche iniziare a ridurre gli ampi portafogli obbligazionari che si sono costruiti dai giorni della crisi finanziaria. Quello che è diventato noto come inasprimento quantitativo o QT è una di queste preoccupazioni.

Archeologia QT è stato sottovalutato dalla maggioranza dei rappresentanti, ma l’esempio britannico mostra ancora quanto sia sensibile il mercato finanziario. Soprattutto ora che sembra incombere una recessione economica. Questa settimana, il Fondo Monetario Internazionale ha scritto di nuovo le sue previsioni di crescita. Il Fondo monetario internazionale prevede ora un calo della crescita globale del 3,2% nel 2022 e del 2,7% nel 2023. Questa è la fase di crescita più bassa dai giorni della crisi finanziaria.

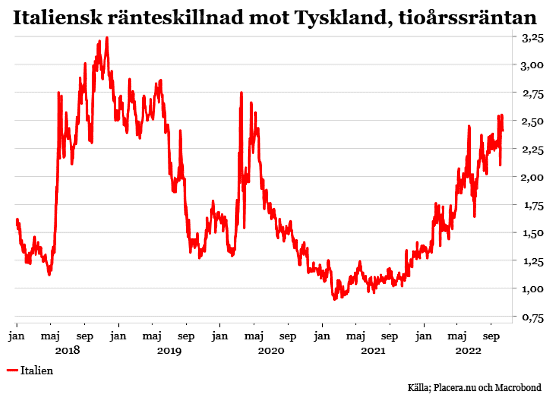

Sperare Ovviamente il Regno Unito è un caso speciale, ma guardiamo con una certa trepidazione a come sarà la politica economica del neoeletto governo italiano. Il differenziale dei tassi di interesse tra i titoli di Stato italiani e tedeschi è gradualmente aumentato nel corso dell’anno e un bilancio italiano solido, con ingenti investimenti finanziari, potrebbe far salire i tassi di interesse italiani. Allora potrebbe essere il momento per la BCE di tirare il freno di emergenza.

“Evangelista della musica. Fanatico del cibo malvagio. Ninja del web. Fan professionista dei social media. Maniaco dei viaggi sottilmente affascinante.”

More Stories

Handelsbanken è sottovalutata dopo il crollo del rapporto Stella del mattino

Le tasse basse e prevedibili sulle plusvalenze sono positive per la crescita

Viaplay si oppone agli account condivisi